在被上交所终止科创板上市申请审核不到一年,太美科技于近日向港交所递交招股书,摩根士丹利、中金公司为联席保荐人。

资料显示,太美科技成立于2013年,主要为生命科学产业链提供相关软件及数字化服务。2021-2022年及2023年1-9月,太美科技实现收入分别为4.66亿元、5.49亿元和4.10亿元;净亏损分别为4.80亿元、4.23亿元和2.69亿元;经营活动所用现金净额分别为-2.18亿元、-3.29亿元和-3.23亿元。

太美科技在招股书中称,亏损反映了公司为发展业务而进行的大量投资,预计未来就业务发展将继续作出重大开支,并无法保证能够产生净利润。

太美科技持续亏损的背后,是居高不下的销售成本,2021-2022年和2023年1-9月分别为3.02亿元、3.64亿元和2.86亿元,占总收入的比例分别为64.7%、66.2%和69.8%。

2021年,太美科技曾冲击科创板IPO,经历上交所三轮问询。2023年3月,上交所决定终止太美科技科创板IPO审核。

上市审核委员会审议认为,报告期内,太美科技未主要依靠核心技术开展生产经营,未充分披露有利于投资者作出价值判断和投资决策的重要信息,不符合《首次公开发行股票注册管理办法》第三条和第三十四条的相关规定。

亏损的太美科技,还面临客户流失风险。根据灼识咨询的数据,按客户数量计算,太美科技已成为中国生命科学研发和营销领域应用最广泛的数字化解决方案供应商。

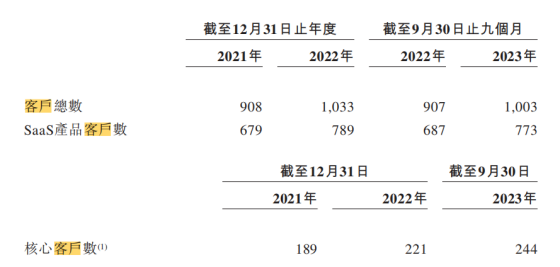

截至2021年底、2022年底及2023年9月底,太美科技客户总数分别为908名、1033名和1003名,这意味着公司的客户总数在2023年出现了一定程度的萎缩。尤其是SaaS产品的客户数也出现了下滑,同期分别为679名、789名及773名客户。

太美科技在招股书中提到,“公司的业务高度依赖挽留现有及吸引行业客户的能力,如果无法挽留现有客户及吸引新客户,公司的业务、经营业绩、财务状况及发展前景将受到重大不利影响”。

除客户数量萎缩外,太美科技还面临贸易应收款项及应收票据周转周期不断延长。截至2021年底、2022年底及2023年9月底,公司的贸易应收款项及应收票据分别为1.01亿元、1.30亿元及1.30亿元,其中,减值拨备分别为770万元、1007万元和1798.1万元,周转天数分别为64.2天、76.7天和85.5天。

关于太美科技的上市进展及业绩表现,中国网财经也将持续保持关注。